近期,随着各大商业银行、上市公司披露2024年中期财务报告,一些消费金融公司上半年的经营业绩情况陆续被披露出来。其中,长期身处消费金融行业“第一梯队”,中国联通和招商银行旗下金融子公司招联消费金融股份有限公司(以下简称"招联消金")资产、利润、营收均急速下滑,引发市场强烈关注。

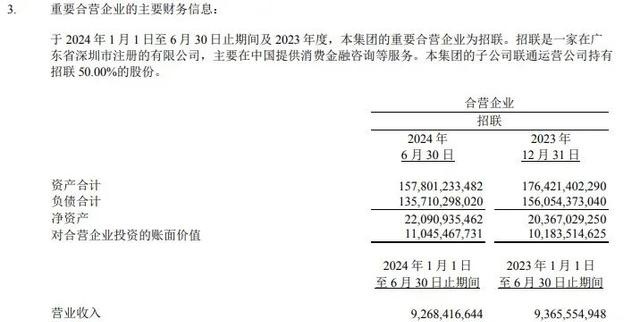

数据显示,截至2024年6月末,招联消金实现营业收入约92.68亿元,较2023年同期减少9713.83万元,同比下降1.04%;实现净利润约17.24亿元,较去年上半年的18.62亿元同比下降7.4%;总资产规模约1578.01亿元,相比2023年末减少约186.2亿元,仅半年时间,资产就“缩水”近两百亿元。

对比另外两家近日公布2024年中期财报的消金公司,业绩表现差距较大。2024年上半年,南京银行旗下的南银法巴消费金融有限公司总资产达461.1亿元、营业收入20.49亿元、净利润0.72亿元,同比分别增长103.44%、102.57%、54.38%,增长势头强劲。

同为银行系消金公司,江苏银行旗下的苏银凯基消费金融有限公司截至2024年6月资产总额达446.44亿元,相比2023年末增加59.9亿元;贷款余额为431.42亿元,同比增长20.2%。

可以看到,两家公司在规模上与招联消金仍有明显差距,但上半年的业绩表现可圈可点。那么,2023年营收、利润、资产等各项指标仍维持增长的招联消金为何今年上半年业绩下滑?

招联消金业绩下降的原因官方在财报中并未提及,但从外部因素来看,消费金融行业面临宏观经济波动、市场竞争加剧等多重因素影响,势必会对流量已经接近“天花板”的消金公司造成较大冲击,高增长难以维系;同时,强监管趋势下,消费金融机构在资产扩张、风险管理等方面都受到了更为严格的限制,令消金公司在资产结构和质量上不得不进行调整与优化。

今年新修订的《消费金融公司管理办法》明确提及了多项监管指标要求,比如同业拆入余额不高于资本净额的100%,担保增信贷款余额不得超过全部贷款余额的50%,投资余额不高于资本净额的20%等。

业内专家认为,因近年来信贷资产质量承压,招联消金可能主动采取了缩表的方式来改善资产质量,为业务发展开辟空间。

当前,防范风险、化解不良资产是行业的重中之重,也是各家消金公司绕不开的问题。近几年,包括招联消金、中邮消费金融有限公司、中银消费金融有限公司等在内的多家消金公司不良率逐年攀升。

数据显示,2021年-2023年,招联消金不良贷款余额分别为27.92亿元、37.25亿元、44.65亿元,不良贷款率分别为1.83%、2.22%、2.45%。

从内部因素来看,核销大量不良贷款也是招联消金的指标表现有所下滑的原因之一。

在不良贷款处置方面,中诚信国际7月发布的《招联消费金融股份有限公司2024年度跟踪评级报告》(以下简称《报告》)显示,招联消金执行严格的核销政策并加大回收力度,2023年回收金额有所增加,累计核销不良贷款117.56亿元,核销资产当年累计清收回款10.18亿元。截至 2023年末,公司逾期贷款为78.87亿元,占发放贷款和垫款总额的4.33%,同比上升0.32个百分点。

《报告》还指出,招联消金业务经营规模的扩大及经济复苏不及预期,资产质量有所承压,2023年,计提信用减值损失达130.61亿元,同比增长14.74%;拨备费用在拨备前利润中的占比为75.88%。

可以说,一方面,需求端疲软、资产质量承压导致公司利润空间受到挤压;另一方面,不断攀升的逾期和坏账,令机构加速核销不良资产和计提信用减值损失,直接“吞噬”了公司的大量利润。

高增长、高利润难续,招联消金如此,业内还有一些消金公司亦是如此,这也是行业竞争环境不确定性加剧下必然出现的“阵痛”。

#免责声明#

一点导航提供的一切软件、教程和内容信息仅限用于学习和研究目的;不得将上述内容用于商业或者非法用途,否则,一切后果请用户自负。本站信息来自网络收集整理,版权争议与本站无关。您必须在下载后的24个小时之内,从您的电脑或手机中彻底删除上述内容。如果您喜欢该程序和内容,请支持正版,购买注册,得到更好的正版服务。我们非常重视版权问题,如有侵权请邮件oneclick.nav@yandex.com与我们联系处理。敬请谅解!