近两年,二级市场表现奇差,无论股民、基民都深受其害,而一些基金经理也因为投资能力欠缺、业绩巨亏,而成为讨伐的对象。

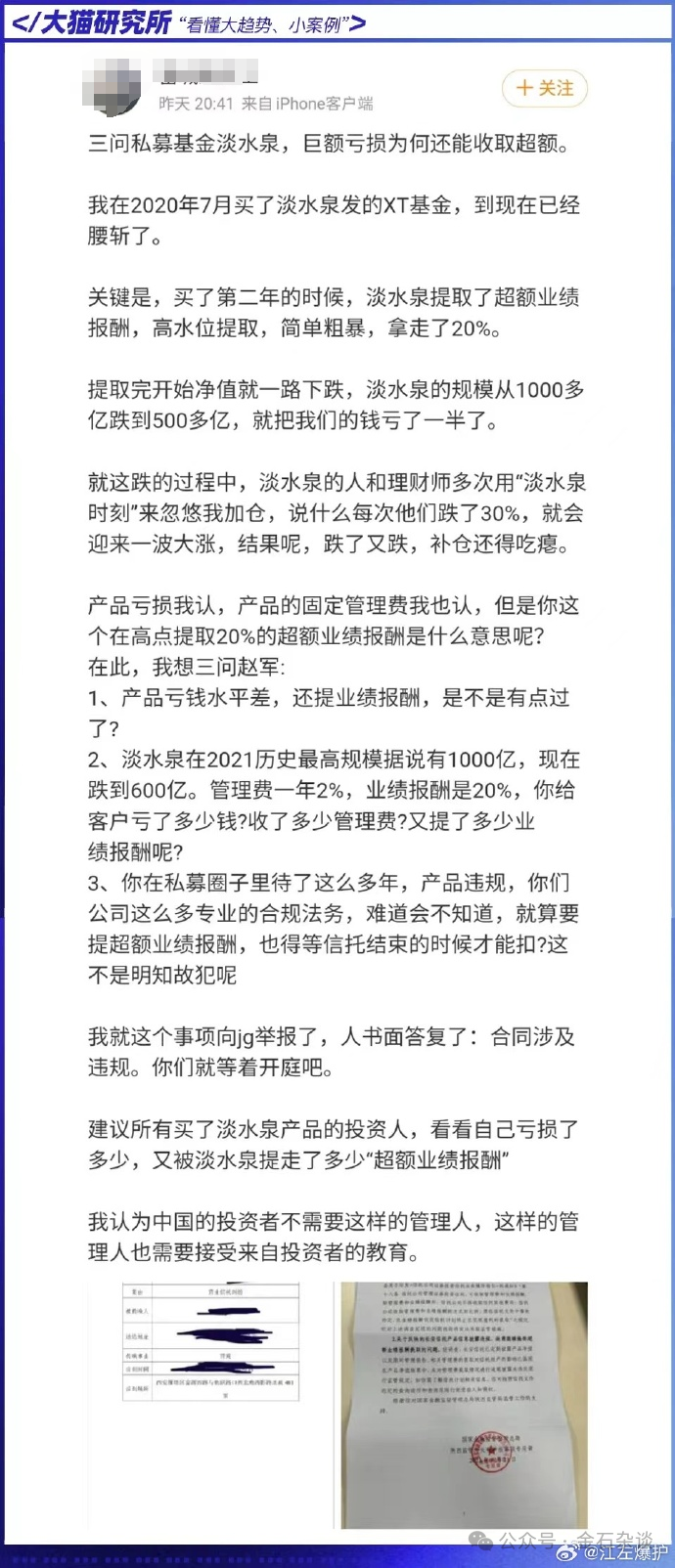

就在近期,此前的千亿私募私募如今大约600亿私募的淡水泉遭投资人灵魂发问:巨额亏损为何还能收取超额?

他表示,20年7月买的淡水泉某基金,到现在已经腰斩了。关键是买了第二年的时候,淡水泉高水位提取了超额收益报酬(20%),提取完之后净值一路下跌,淡水泉规模也从1000亿缩水只500多亿,把大家的钱亏了一半。

而在这波大跌中,淡水泉相关人士和理财经理多次用“淡水泉时刻”来忽悠他加仓,说淡水泉每次跌30%就会迎来一波大涨。最后是跌了又跌,补仓吃瘪。

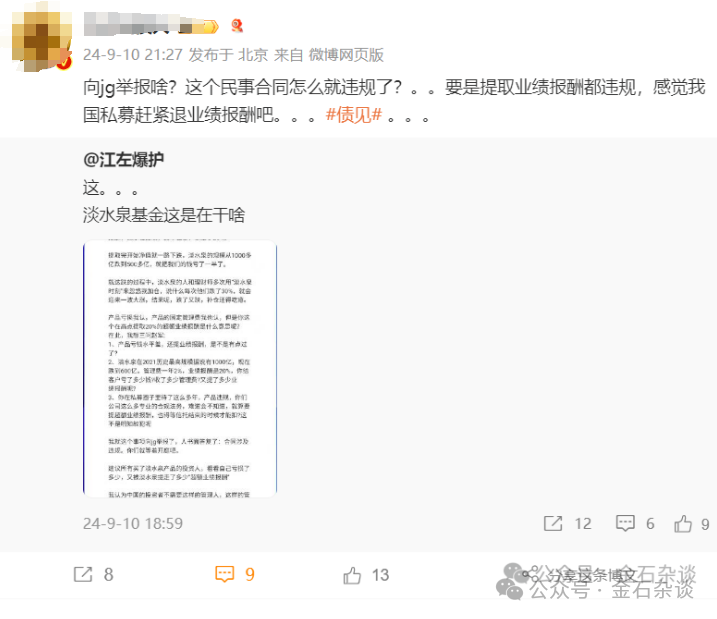

所以,该私募产品投资人表示,亏损认、固定费认,但高点提取20%超额业绩报酬是什么意思呢?

因此,他对赵军进行了灵魂三问:1)产品亏钱水平差,还提超额报酬,是不是有点过了?2)21年淡水泉规模1000亿,如今只有600亿,管理费一年2%,业绩报酬是20%,你给客户亏了多少钱?收了多少管理费?又提了多少业绩报酬?3)你在私募圈子待这么多年,产品违规,负责合规的法务不知道?就算要超额报酬,也应该等信托(应该是私募)结束的时候才能扣。

他表示,他已经向jg去报了,书面答复合同涉及违规。他建议,所有买了淡水泉产品的投资人看看自己亏了多少,又被淡水泉拿走多少超额。他认为,我们不需要这样的管理人,这样的管理人需要投资人教育。

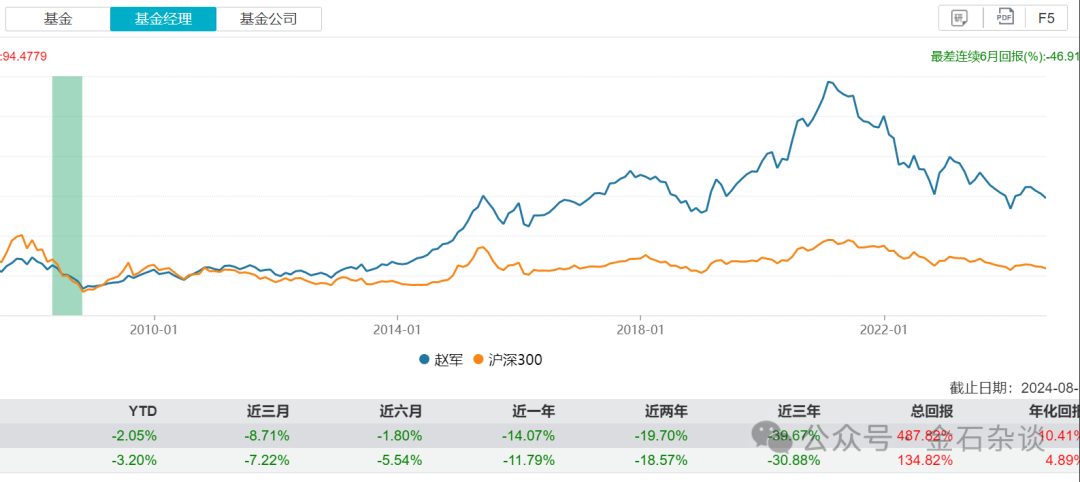

淡水泉,成立于2007年,21年规模一度高达1000亿,如今规模600亿左右。公司实控人为赵军,他曾在中信资管担任项目经理,后在嘉实基金担任总裁助理、研究总监,2007年9月创立淡水泉,一路发展成为头部私募公司。

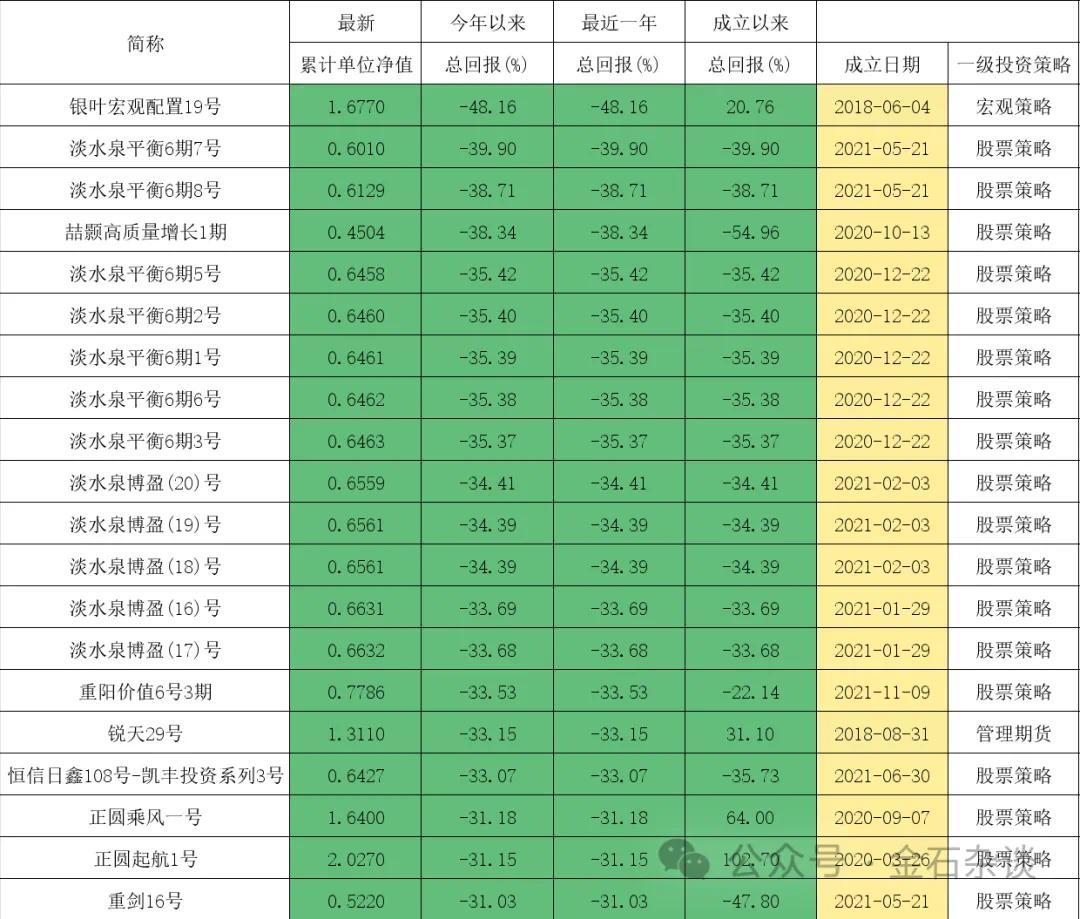

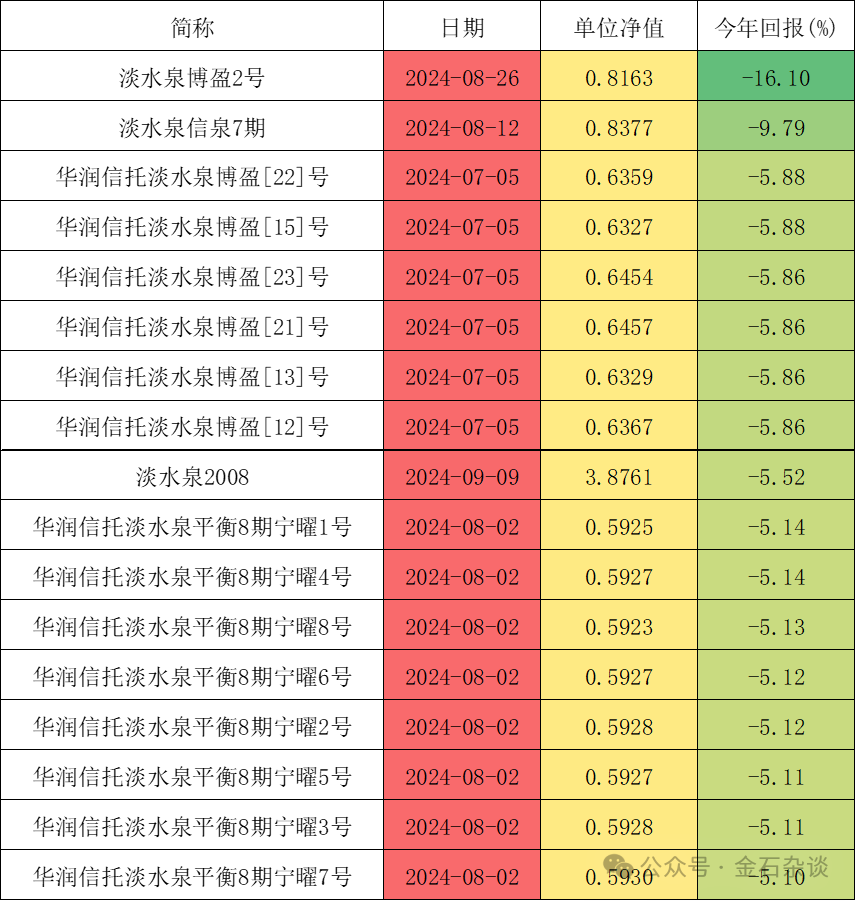

不过,随着行情下行,淡水泉业绩下滑明显,仅2023年,亏损榜top20,淡水泉独占12只,亏损30%者比比皆是。

金石杂谈统计wind最新数据发现,淡水泉今年以来表现尚可,亏损率只有两只较大,一只亏损超16%,一只近10%,其他基本都在-6%以内。但是在wind统计的279只淡水泉产品中,有263只录得亏损。

wind数据显示,截至8月31日,赵军近一年亏损14%,近2年亏损20%,三年亏损近40%。惨淡的业绩之下,2022年赵军曾两度向投资者道歉,但道歉之后,业绩继续一路下行。

其实,此前对淡水泉业绩下滑进行过分析,本文再简单说下:1)市场行情下行,除非有超强的投资能力,否则跟随市场跌个30%以上很正常。它21年布局的是TMT和物流,22年依然是物流,或者去布局造纸、化工、地产和传媒了,至于23年,淡水泉的投资风格决定了他没有追高AI和传统新能源。

淡水泉信奉“逆向投资”,认为股票市场中情绪聚集的地方不容易找到好的投资标的,公司团队更喜欢在被市场“忽略”和“冷落”的地方去“淘金”。但是过去几年A股的投资逻辑大家也知道,就是景气度,就是趋势,就是扎堆。

此外,淡水泉还有个问题就是对资本市场未来走势的误判,比如2021没投新能源;比如2022年认为港股机会来了,然后大笔抄底港股,这是真正的抄底炒到半山腰;比如从2021年开始公司一直是高仓位运行,其仓位非常集中,这种风险敞口过大带来的后果是惨重的。

至于该私募投资人的灵魂三问,金石杂谈简单分析如下:1)目前私募基金一般有两笔费用,一是固定管理费,一年2%左右;二是业绩超额报酬,目前私募一般提取超额的20%。

2)关于业绩超额报酬提取常用的方式一般两种,一种高水位法,一种业绩报酬基准法,且有固定的业绩报酬提取日期(一般一年1-4次)。

比如第一种,在业绩报酬提取日创新高才能提取,一般20%;比如第二种,一般把沪深300或中证500等作为基准,超过基准的收益在提取日期进行提取。

举例说,本文是高水位法,比如初期净值是1,提取日期是6月30日和12月31日,假设6月30日净值1.1,12月31日净值1.04。6月30日创新高了,私募一般提取(1.1-1)*20%;12月31日并未创新高,因此不提取。

3)所以看完第二点分析,基本可以知道淡水泉在21年高位收走报酬的20%基本是符合私募超额提取规定的。所以,以金石浅薄的知识来看,此举并不违规。有其他博主也表示:向jg举报啥?这个民事合同怎么就违规了?要是提取业绩报酬都违规,感觉我国私募赶紧退业绩报酬吧。

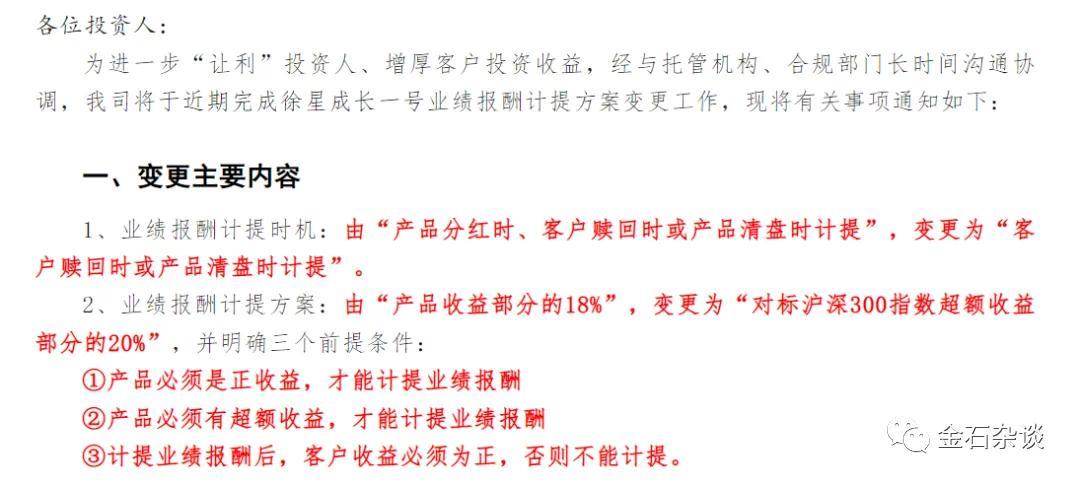

4)虽然私募计提超额不违规,但是在市场行情下行期,关于私募计提超额报酬的问题一直引发争议。去年11月,基金业协会发布了《私募基金行业文化建设倡议书》,其中强调要“坚守长期理念,构建科学合理有效的长周期考核激励和收入分配机制,计提业绩报酬要坚持投资者利益优先”。

12月时,一位投资者花100万元买了幻方量化的产品两年多,赎回时只剩约80万元,还要被计提3万多的业绩报酬。因为,该产品跑赢了沪深300指数,彼时该产品净值只有0.7755。

业内人士也认为,只要是私募,不论业绩好坏和收益来源,都收2%的管理费和20%的业绩报酬肯定是不合理的,未来表现好、有竞争力的产品的费率会更高,反之则更低,这样才是正常的收费体系。

彼时有私募响应号召,业绩报酬计提方案由“产品收益部分的18%”,变更为“对标沪深300指数超额收益部分的20%”,并明确三个前提条件:一是产品必须是正收益,才能计提业绩报酬;二是产品必须有超额收益,才能计提业绩报酬;三是计提业绩报酬后,客户收益必须为正,否则不能计提。

#免责声明#

一点导航提供的一切软件、教程和内容信息仅限用于学习和研究目的;不得将上述内容用于商业或者非法用途,否则,一切后果请用户自负。本站信息来自网络收集整理,版权争议与本站无关。您必须在下载后的24个小时之内,从您的电脑或手机中彻底删除上述内容。如果您喜欢该程序和内容,请支持正版,购买注册,得到更好的正版服务。我们非常重视版权问题,如有侵权请邮件oneclick.nav@yandex.com与我们联系处理。敬请谅解!